инвестиционный анализ

Капитальные затраты как сигнал. Когда рост инвестиций — хорошо, а когда — тревожный знак?

- 10 сентября 2025, 14:55

- |

Капитальные затраты – один из ключевых индикаторов, на который обращает внимание инвестор, анализируя отчетность компаний. Через динамику CAPEX можно не только судить о масштабах бизнеса, но и понять приоритеты менеджмента, оценить стратегию и предположить будущие денежные потоки. Однако рост инвестиций трактуется рынком неоднозначно: в одних случаях это сильный сигнал, в других – источник риска.

CAPEX и его рыночное значение

С точки зрения инвестиционного анализа, капитальные затраты напрямую связаны с тремя важнейшими категориями:

• Свободный денежный поток (FCF). Любое увеличение САРЕХ немедленно сокращает FCF, что влияет на оценку компаний в DCF-моделях. Если же рост САРЕХ сопровождается ростом операционного потока, баланс сохраняется.

• Рентабельность капитала (ROIC). Эффективность инвестиций проверяется через соотношение отдачи от вложенного капитала к его стоимости (WACC). Если ROIC > WACC, рост CAPEX усиливает акционерную стоимость, если ниже – уничтожает ее.

( Читать дальше )

- комментировать

- 9К | ★1

- Комментарии ( 0 )

Обзор облигаций ТГК-14 в 2025 году: стоит ли инвестировать?

- 18 мая 2025, 16:33

- |

Обзор облигаций ТГК-14 в 2025 году: стоит ли инвестировать?

В мае 2025 года стартует первичное размещение облигаций компании ТГК-14 — ключевого игрока на рынке теплоснабжения Забайкальского края и Республики Бурятия. В этом обзоре рассмотрим основные параметры выпуска, финансовое состояние эмитента, а также оценим привлекательность инвестиций с учётом текущей макроэкономической ситуации.

Кратко о выпускеКупон: фиксированный, 24,5–25% годовых

Срок обращения: 7 лет

Выплата купона: ежеквартально (каждые 91 день)

Минимальный лот: 10 000 ₽

Амортизация: с 19-го по 22-й купон — по 5%, с 23-го по 26-й — по 10%, с 27-го по 28-й — по 20%

Оферта: отсутствует

ТГК-14 — крупнейшая теплоснабжающая компания Забайкальского края и Бурятии с монопольным положением на рынке тепла в Чите, Улан-Удэ и других населённых пунктах региона. Компания обладает установленной тепловой мощностью 3065 Гкал/ч и занимает второе место по производству электроэнергии (650 МВт).

( Читать дальше )

Инвестиционная аналитика: как это устроено?

- 24 июля 2024, 08:38

- |

Каждые выходные инвестиционные аналитики выкладывают обзоры рынков, итоги недели, рассказывают свой взгляд на происходящие события.

🔹Почему обзоры устроены именно таким образом, на что и почему смотрят участники рынка?

🔹Какой информацией пользуюсь сам для еженедельных обзоров рынков?

🔹Какие взаимосвязи держу в голове для трактовки событий?

Смотрите этот выпуск целиком, чтобы разобраться во взаимосвязях рынков.

IPO: как проводить анализ компаний?

- 06 декабря 2023, 18:07

- |

IPO — процесс размещения компанией своих акций на продажу на фондовом рынке. Первичное размещение акций популярно на зарубежных рынках, ведь это способ заработать порой большие проценты. Отечественные компании за последние пятнадцать лет крайне редко выходили на IPO, но за последний год ситуация стала меняться.

В подкасте «Совет да финансы» мы с автором канала «Вредный инвестор» Назаром Щетининым разбирались с тем, как выбирать компании, которые впервые выходят на биржу. За дополнительными комментариями для этой статьи мы обратились к инвестиционному советнику Андрею Лисину.

Критерии выбора компании

Оценить компанию, которая выходит на IPO, довольно сложно — нельзя посмотреть данные на истории. Спрос и предложение основывается на прогнозах брокеров, андеррайтеров и самих инвесторов. Назар Щетинин рекомендует начинающим инвесторам обращать внимание на следующие вещи.

SWOT-анализ

Для анализа верхнего уровня важно оценить планы компании, ее сильные и слабые стороны, разобраться, зачем она планирует собрать деньги на бирже. Выходить на IPO компании могут по разным причинам: привлекать средства на развитие бизнеса, закрыть долги или же совладелец хочет выйти из бизнеса через акции. Каждый кейс нужно разбирать отдельно.

( Читать дальше )

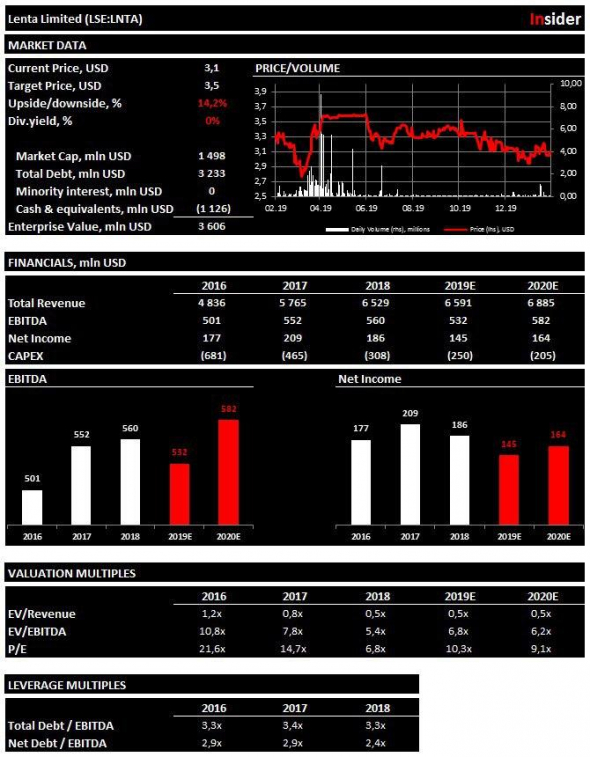

ЛЕНТА: инвестиционный анализ

- 02 февраля 2020, 13:22

- |

На очень «популярных телеграм каналах» начало часто мелькать имя «ЛЕНТА». Причем мелькает оно исключительно в контексте «Strong Buy!».

Мы сначала как-то не особо на этом заостряли внимание, но сейчас видим, что многие введенные в заблуждение красивыми словами подписчики действительно кинулись скупать бумагу.

Предлагаем вам сейчас послушать, то что в реальности думают об этом эмитенте дяди в пиджаках из крупных инвест. фондов и банков:

1. Выручка — рост менее чем на 1% в 2019 году: для ретейла темпы роста выручки — это супер важно. У ЛЕНТЫ, как и у большинства ретейлеров в стране, выручка перестала расти: в 2019 году ожидается рост менее 1%, а в 2020 году — всего 4% (см. фото ниже)

2. LFL продажи замедляются: выручка тормозит из-за замедления like-for-like продаж. LFL — это отраслевой показатель, который корректирует выручку на вновь открытые магазины. Это делается специально, чтобы компания не могла искусственно раздувать свою выручку исключительно за счет открытия новых точек. Рост LFL за 4кв 19 — минус 3,6%

( Читать дальше )

Анализ портфеля ценных бумаг

- 30 октября 2018, 16:40

- |

Кто как, а я радую себя и моих клиентов (новых и будущих) новым сервисом – Анализ портфеля клиента. Сейчас сервис опирается на данные которые он берет из инвестиционного бюллетеня, собирает полностью портфель из предоставленных данных клиентом (название актива и количество), рассчитывает показатели полученного портфеля и моделирует его поведение в будущем.

Для примера я взял МОДЕЛЬНЫЙ ПОРТФЕЛЬ Инвестиционного партнерстве ABTRUST. Те, кто следит за этим проектом, знают, что я придерживаюсь в нём консервативной стратегии, и большую часть средств держу по сути в кэше, в расчёте на большую коррекцию во время кризиса, после которой смогу купить акций и сформировать 50% портфеля из акций. (Кстати, чтобы показать, что я не придумываю что-то на ходу и весьма последователен, портфели акций можно посмотреть в инвестиционном бюллетене в разделе IV Готовые инвестиционные портфели для составления собственного портфеля инвестора.)

( Читать дальше )

Почему не стоит ориентироваться только на коэффициент P/BV в инвестиционном анализе?

- 13 октября 2016, 16:09

- |

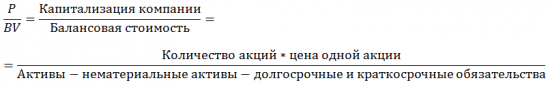

Почему не стоит ориентироваться только на коэффициент P/BV в инвестиционном анализе?

В настоящей статье мы хотим пояснить, как коэффициент может изменяться в зависимости от обстоятельств. Для начала поясним, как считается этот коэффициент.

Капитализацию компании устанавливает рынок, а валюту баланса определяет бухгалтер. При этом капитализация компании может потенциально расти во много раз, пока есть те, кто желает купить и продать акции по определенной цене. В то же время валюту баланса бухгалтер устанавливает в соответствии со стандартизированными правилами, в России – это ПБУ (положения по бухгалтерскому учету), и не может по своему усмотрению занижать или завышать ее. Другими словами, числитель дроби (P) – это внешний источник стоимости компании, а знаменатель дроби (

( Читать дальше )

АФК Система: как фундаментальный анализ уберег меня от 15% просадки

- 17 сентября 2016, 12:10

- |

На этот раз, в своей статье расскажу не только о пользе поиска и покупки недооцененных акций, но и о своевременном избавлении от акций, чьи показатели после публикации нового финансового отчета уже не выглядят привлекательными. Теперь, когда все мои сделки, на фондовом рынке подкреплены реальным полноценным анализом, вся динамика порфтеля выглядит гораздо понятнее.

Акции АФК Система, я начал покупать еще в феврале 2016 года, когда цена была 17.640 — тогда же по итогам 2015 года, мультипликаторы компании, выглядели очень привлекательно.

И вот какую динамику акций мы получили с февраля по август 2016 года:

Или порядка +30%, если переводить в цифры, с 18 до 23 рублей за акцию.

И спасибо за это фундаментальному анализу.

Но на этом история не заканчивается, а только начинается, т.к. 15 августа компания опубликовала свой отчет по итогам 2 квартала 2016 года — и очень кстати, что на сервисе financemarker, все рассчитанные мультипликаторы мне были доступны практически сразу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал